マンション経営のメリット

将来への備えとして

家族を守る私的年金

マンション経営に定年はありません。実際にご自身が働かなくとも得られる家賃収入は家族を守る「私的年金」となりますので安心です。

年金支給年齢の引き上げ、年金支給額の切り下げ高齢者への医療介護費用の個人負担の増加など、不安要因が増加する中、老後のゆとりある生活手段として、マンション経営での家賃収入による年金があります。

住宅ローンを使えば、少ない自己資金でマンション経営を始められ、ローンが完済すれば家賃収入として収益を得られます。(私的年金)

生命保険代わりになります

マンションを購入すると、住宅ローンに「団体信用生命保険」がついてきます。この「団体信用生命保険」は返済中にローン名義人が亡くなったり、重度の後遺障害になった場合、全ての残債が保険金で返済されます。

つまり家族の方にはローンを完済した無借金のマンションが残ります。もちろんこれを売却すれば多額の現金が得られますし、引き続き賃貸として運用すれば、安定した家賃収入を長期的に確保できます。

もちろん自己使用もできます

購入した部屋をお子様が進学する際に、活用用途がひろがります。

例えば、お子様が市内の7万円のマンションに4年間住むと約336万円とかかります。諸費用を入れたら、350万円以上の出費となりますが、お子様の卒業後は、ご自身のセカンドハウスや、それ以外の活用で節税や老後の年金対策にもなります。

分譲マンションですので、管理やセキュリティも万全の中、賃貸入居者を入れてマンション経営として老後の資産運用にも役立てられ活用の選択も広がります。

高利回りの投資として

安定した高利回りが得られます

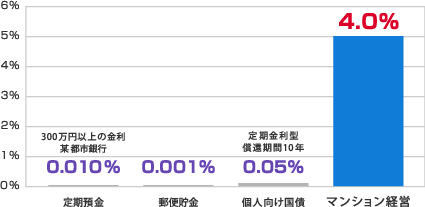

マンション経営への投資は、他の金融商品とは異なり、家賃収入を利息と比較するのですが、月々決まった家賃収入のため、安定性が高いのが特徴です。税金の戻り等も利回りとしてペイオンできます。

現在のマンション経営は、キャピタルゲイン(資本利得、資産益のことで、債券や株式など資産の価格の上昇による利益)をあてにするのではなく定期的なインカムゲイン(家賃収入)を得て、将来における安心を得ることにあります。

※マンションの利回りは、年間賃料総額を購入価格で割った単純利回りです。

※登記費用、固定資産税、管理費等の必要経費は考慮されておりません。また賃料収入は将来にわたって確実にえられることを保証するものではありません。

預貯金「200万円」で資産を運用できます

マンション経営されている方の大半はローンを利用しております。さらにローン返済後はすべて賃貸収入となり、初期投資を抑え自己財産が築けます。借入が可能な時に資産をふやすのもマンション経営のポイントとなります。

レバレッジと言う言葉をご存じでしょうか?投資において信用取引や金融派生商品などを用いることにより、手持ちの資金よりも多い金額を動かすことですが、マンション経営も考え方は同じです。

節税としての一面も

節税効果があります

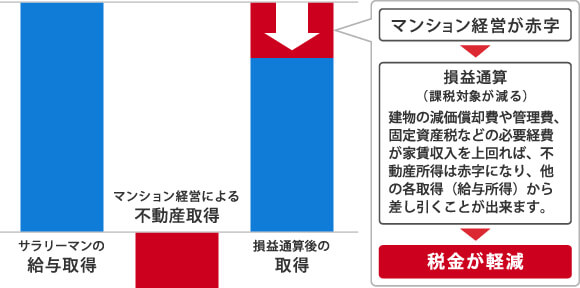

マンション経営は1つの事業。そのため建物の減価償却費やローン利息分など多くの「経費」が認められ、給与等の所得と不動産事業との損益赤字により、所得税や住民税の還付を受けることができます。

不動産には固定資産税、都市計画税や管理費、ローンの利息分など多くの必要経費が認められ、また実際の出費を伴わない「減価償却費」の計上も認められています。

その結果、不動産所得より経費の方が上回って、帳簿上赤字になることがあります。この不動産所得の赤字を確定申告によって給与所得などから赤字分を差し引くことができ、所得税や住民税の還付を受けられることができます。これが「節税」となるのです。

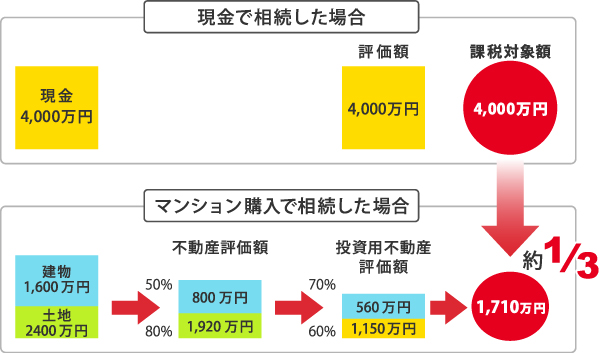

相続税対策になります

遺産を評価する際、現金や土地に比べ、建物は50%程度と低く評価されるため、結果的に相続税が軽減されます。また金融不安時代の「ペイオフ対策」としても人気があります。

資料ダウンロード

このページの内容をPDFでダウンロードできます。